Mundo "des-Americanizado"

Pepe Escobar: "A China e o nascimento do mundo des-Americanizado"

Para a China, é hora de construir um mundo "des-Americanizado". É hora de "uma nova moeda internacional de reserva" substituir o dólar norte-americano.

Pepe Escobar

É isso. A China decidiu que “basta!” Tirou as luvas (diplomáticas). É hora de construir um mundo “des-Americanizado”. É hora de “uma nova moeda internacional de reserva” substituir o dólar norte-americano.

Está tudo lá, escrito, em editorial da rede Xinhua, saído diretamente da boca do dragão. E ainda estamos em 2013. Apertem os cintos – especialmente as elites em Washington. Haverá fortes turbulências.

Longe vão os dias de Deng Xiaoping de “manter-se discreto”. O editorial de Xinhua mostra, em formato sintético, a gota d’água que fez transbordar o copo do dragão: o atual “trancamento” (shutdown) nos EUA. Depois da crise financeira provocada por Wall Street, depois da guerra do Iraque, um mundo “desentendido”, não só a China, quer mudança.

Esse parágrafo não poderia ser mais explícito:

Sobretudo, em vez de honrar seus deveres como potência liderante responsável, uma Washington interessada só em si mesma abusa de seu status de superpotência e gera caos ainda mais profundo no planeta, disseminando riscos financeiros para todo o mundo, instigando tensões regionais e disputas territoriais, e guerreando guerras ilegítimas, sob o manto de deslavadas mentiras.

A solução, para Pequim, é “des-Americanizar” a atual equação geopolítica – a começar por dar voz mais ativa no FMI e no Banco Mundial a economias emergentes e ao mundo em desenvolvimento, o que deve levar à “criação de uma nova moeda internacional de reserva, a ser criada para substituir o dólar norte-americano hoje dominante”.

Observe-se que Pequim não advoga a sumária extinção do sistema de Bretton Woods – não, pelo menos, já; quer, isso sim, mais poder para decidir. Parece razoável, se se considera que a China tem peso apenas ligeiramente superior ao da Itália, no FMI. A “reforma” do FMI – ou coisa parecida – está em andamento desde 2010, mas Washington, como seria de esperar, vetou todas as alterações substanciais, até agora.

Quanto ao movimento para afastar-se do dólar norte-americano, também já está em andamento, com graus variados de velocidade, especialmente no que diga respeito ao comércio entre os países BRICS, as potências emergentes (Brasil, Rússia, Índia, China e África do Sul), que já está sendo feito, hoje, predominantemente, nas respectivas moedas. O dólar norte-americano está lentamente, mas firmemente, sendo substituído por uma cesta de moedas.

A “des-Americanização” também já está em curso. Considere-se, por exemplo, a ofensiva de charme dos chineses pelo Sudeste Asiático, que está acentuadamente começando a inclinar-se na direção de mais ação com principal parceiro econômico daqueles países, a China. O presidente Xi Jinping da China, fechou vários negócios com a Indonésia, a Malásia e também com a Austrália, apenas umas poucas semanas depois de ter fechado outros vários negócios com os “-stões” da Ásia Central.

A empolgação chinesa com promover a Rota da Seda de Ferro alcançou nível de febre, com as ações das empresas chinesas de estradas de ferro subindo à estratosfera, ante o projeto de uma ferrovia de trens de alta velocidade até e através da Tailândia já virando realidade. No Vietnã, o premiê chinês Li Keqiang selou um entendimento segundo o qual querelas territoriais entre dois países no Mar do Sul da China não interferirão com mais e novos negócios. Pode-se chamar de “pivotear-se” para a Ásia.

Todos a bordo do petroyuan

Todos sabem que Pequim possui himalaias de bônus do Tesouro dos EUA – cortesia daqueles massivos superávits acumulados ao longo dos últimos 30 anos, mais uma política oficial de manter lenta, mas segura, a apreciação do Yuan.

E Pequim, simultaneamente, age. O Yuan está também lentamente, mas seguramente, se tornando mais conversível nos mercados internacionais. (Semana passada, o Banco Central Europeu e o Banco do Povo da China firmaram acordo para uma troca de moeda (orig. swap) de US$45-$57 bilhões, que aumentará a força internacional do Yuan e melhorará seu acesso ao comércio financeiro na área do euro).

A data não oficial para a total conversibilidade do Yuan cairá em algum ponde entre 2017 e 2020. A meta é clara: afastar-se de qualquer respingo da dívida dos EUA, o que implica que, no longo prazo, Pequim está-se afastando desse mercado – e, assim - tornando muito mais caro, para os EUA, tomarem empréstimos. A liderança coletiva em Pequim já fechou posição sobre isso e está agindo nessa direção.

O movimento na direção da plena conversibilidade do Yuan é tão inexorável quanto o movimento dos BRICS na direção de uma cesta de moedas que, progressivamente, substituirá o dólar norte-americano como moeda de reserva. Até lá, mais adiante nessa estrada, materializa-se o evento cataclísmico real: o advento do petroyuan – destinado a ultrapassar o petrodólar, tão logo as petromonarquias do Golfo vejam de que lado ventam os ventos históricos. Então, o bate-bola geopolítico será outro, completamente diferente.

Pode ser processo longo, mas é certo que o famoso conjunto de instruções de Deng Xiaoping está sendo progressivamente descartado:

Observe com calma; proteja sua posição; lide com calma, com as questões; esconda nossas capacidades e aposte no nosso tempo; seja discreto; e jamais reclame a liderança.

Uma mistura de cautela e escamoteamento, baseada na confiança que os chineses têm na história e, levando em consideração uma - grave ambição de longo prazo – era Sun Tzu clássica. Até aqui, Pequim andou devagar; deixando que o adversário cometa erros fatais (e que coleção de erros de multi-trilhões de dólares...); e acumulando “capital”.

Agora, chegou a hora de capitalizar. Em 2009, depois da crise financeira provocada porWall Street, ainda havia chineses que resmungavam contra “o mau funcionamento do modelo ocidental” e, em suma, contra o “mau funcionamento da cultura ocidental”.

Beijing ouviu [Bob] Dylan (legendado em mandarim?) e concluiu que, sim, the times they-are-a-changing [os tempos estão mudando]. Sem que se veja nem sinal de avanço social, econômico e político – o “trancamento” [shutdown] nos EUA seria outra perfeita ilustração, se se precisasse de ilustração – de que os EUA deslizam tão inexoravelmente quanto a China, pena a pena, vai abrindo as asas para comandar a pós-modernidade do século 21.

Que ninguém se engane: as elites de Washington lutarão contra, como se estivessem ante a pior das pragas. Mesmo assim, a intuição de Antonio Gramsci precisa ser atualizada: a velha ordem morreu, e a nova ordem está um passo mais perto de nascer.

Mapa da desigualdade em 2013: 0,7% da população detém 41% da riqueza mundial

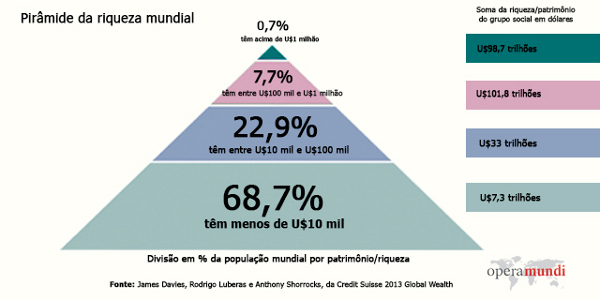

Nova investigação revela que PIB mundial atinge maior valor da história, mas a sua divisão continua extremamente desigual. Os 10% mais ricos do planeta detêm atualmente 86% da riqueza mundial. Destes 0,7% tem posse de 41% da riqueza mundial. Artigo publicado em Opera Mundi.

ARTIGO | 20 OUTUBRO, 2013 - 16:48

Em Hong-Kong e na Alemanha, os salários dos presidentes das grandes empresas chegaram a aumentar 25% de 2007 a 2011, chegando a ser de 150 e 190 vezes maiores que o salário médio dos trabalhadores do país – Foto Hong-Kong - Wikimedia

Cinco anos depois do início da crise económica mundial, marcada pela falência do banco norte-americano Lehman Brothers, os indicadores financeiros continuar a apontar para uma concentração da riqueza ao redor do globo. De acordo com o relatório "Credit Suisse 2013 Wealth Report", (leiarelatório completo, em inglês) um dos mapas mais completos sobre o assunto divulgados recentemente, 0,7% da população concentra 41% da riqueza mundial.

Em valor acumulado, a riqueza mundial atingiu em 2013 o recorde de todos os tempos: 241 biliões de dólares (biliões na escala longa usada em Portugal e triliões na escala curta usada nos EUA e no Brasil). Se este número fosse dividido proporcionalmente pela população mundial, a média da riqueza seria de 51.600 dólares por pessoa. No entanto, não é o que acontece. Veja abaixo o gráfico da projeção de cada país se o PIB fosse dividido pela população:

A Austrália é o país com a média de riqueza melhor distribuída pela população entre as nações mais ricas do planeta. De acordo com o estudo, os australianos têm média de riqueza nacional de 219 mil dólares.

Apesar de serem o país mais rico do mundo em termos de PIB (Produto Interno Bruto) e capital produzido, os EUA têm um dos maiores índices de pobreza e desigualdade do mundo. Se dividida, a riqueza dos EUA seria, em média, de mais de 110 mil dólares. No entanto, é atualmente de apenas 45 mil dólares - menos da metade.

Entre os países com património médio de 25 mil a 100 mil dólares, destacam-se países emergentes como Chile, Uruguai, Portugal e Turquia. No Oriente, Arábia Saudita, Malásia e Coreia do Sul. A Líbia é o único país do continente africano neste grupo. A África, aliás, continua com o posto de continente com a menor riqueza acumulada.

Mesmo com o crescimento da riqueza mundial, a desigualdade social continua com índices elevados. Os 10% mais ricos do planeta detêm atualmente 86% da riqueza mundial. Destes 0,7% tem posse de 41% da riqueza mundial.

Veja no gráfico abaixo a pirâmide da riqueza. Apenas 0,7% da população detém 98,7 biliões de dólares (triliões no gráfico do site Opera Mundi em que é usada a chamada escala curta):

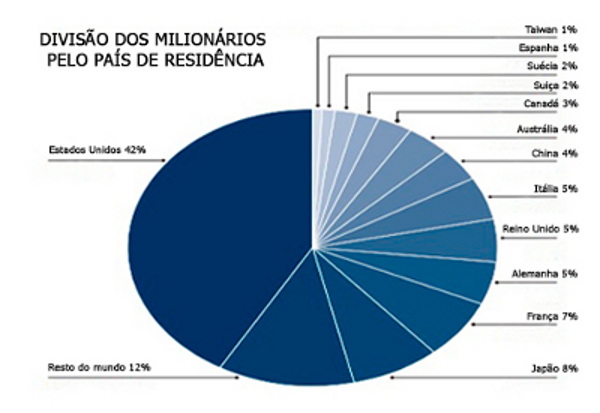

Os investigadores do Credit Suisse também fizeram uma projeção sobre o crescimento dos milionários ao redor do mundo nos próximos cinco anos. Polónia e Brasil, com 89% e 84% respetivamente, são os países que mais vão multiplicar os seus milionários até 2013. No mesmo período, os EUA terão um aumento de 41% do número de milionários, o que representa cerca de 18.618 de pessoas com o património acima de 1 milhão de dólares.

Em meados deste ano, a OIT (Organização Internacional do Trabalho) divulgou um estudo sobre o crescimento da desigualdade social nos países desenvolvidos, como consequência da crise financeira.

A organização diz que o número de pobres cresceu entre 2010 e 2011 em 14 das 26 economias desenvolvidas, incluindo EUA, França, Espanha e Dinamarca. Nos mesmos países, houve forte aumento do desemprego de longa duração e a deterioração das condições de trabalho. Atualmente, o número de desempregados no mundo supera os 200 milhões.

Em contrapartida, entre os países do G20, o lucro das empresas aumentou 3,4% entre 2007 e 2012, enquanto os salários subiram apenas 2,2%.

Segundo informações da imprensa europeia, na Alemanha e em Hong Kong, os salários dos presidentes das grandes empresas chegaram a aumentar 25% de 2007 a 2011, chegando a ser de 150 e 190 vezes maiores que o salário médio dos trabalhadores do país. Nos Estados Unidos, essa proporção é de 508 vezes.

América Latina

Ao contrário das grandes potências, a situação económica e social da América Latina melhorou. Entre 2010 e 2011, 57,1% da população dos países da região estava empregada, um ponto percentual a mais que em 2007, último levantamento antes da crise financeira internacional.

Em alguns países, como Colômbia e Chile, o aumento superou quatro pontos percentuais. Com o aumento do trabalho assalariado, cresceu também a classe média. Na comparação entre 1999 e 2010, a população dentro do grupo social cresceu 15,6% no Brasil e 14,6% no Equador.

No entanto, a OIT destaca que a região ainda enfrenta como desafios a desigualdade social, maior que a média internacional, e o emprego informal. A média da região é de 50%, sendo que em países mais pobres, como Bolívia, Peru e Honduras, supera os 70%.

Em todo o mundo, a organização afirma que há mais de 200 milhões de desempregados. A expectativa é que, ao final de 2015, esse número chegue a 208 milhões.

Artigo publicado em Opera Mundi.

Desigualdade em 2013: 0,7% da população detém 41% da riqueza mundial

"Credit Suisse 2013 Wealth Report" revela que PIB mundial atinge maior valor da história, mas a sua divisão continua extremamente desigual.

Cinco anos depois do início da crise econômica mundial, marcada pela falência do banco norte-americano Lehman Brothers, os indicadores financeiros continuar a apontar para uma concentração da riqueza ao redor do globo. De acordo com o relatório "Credit Suisse 2013 Wealth Report", (leia relatório completo, em inglês) um dos mapas mais completos sobre o assunto divulgados recentemente, 0,7% da população concentra 41% da riqueza mundial.

Em valor acumulado, a riqueza mundial atingiu em 2013 o recorde de todos os tempos: 241 trilhões de dólares. Se este número fosse dividido proporcionalmente pela população mundial, a média da riqueza seria de 51.600 dólares por pessoa.

No entanto, não é o que acontece.

A Austrália é o país com a média de riqueza melhor distribuída pela população entre as nações mais ricas do planeta. De acordo com o estudo, os australianos têm média de riqueza nacional de 219 mil dólares.

Apesar de serem o país mais rico do mundo em termos de PIB (Produto Interno Bruto) e capital produzido, os EUA têm um dos maiores índices de pobreza e desigualdade do mundo. Se dividida, a riqueza dos EUA seria, em média, de mais de 110 mil dólares. No entanto, é atualmente de apenas 45 mil dólares - menos da metade.

Entre os países com patrimônio médio de 25 mil a 100 mil dólares, destacam-se países emergentes como Chile, Uruguai, Portugal e Turquia. No Oriente, Arábia Saudita, Malásia e Coreia do Sul. A Líbia é o único país do continente africano neste grupo. A África, aliás, continua com o posto de continente com a menor riqueza acumulada.

Mesmo com o crescimento da riqueza mundial, a desigualdade social continua com índices elevados. Os 10% mais ricos do planeta detêm atualmente 86% da riqueza mundial. Destes 0,7% tem posse de 41% da riqueza mundial.

Os investigadores do Credit Suisse também fizeram uma projeção sobre o crescimento dos milionários ao redor do mundo nos próximos cinco anos. Polônia e Brasil, com 89% e 84% respetivamente, são os países que mais vão multiplicar os seus milionários até 2013. No mesmo período, os EUA terão um aumento de 41% do número de milionários, o que representa cerca de 18.618 de pessoas com o património acima de 1 milhão de dólares.

Em meados deste ano, a OIT (Organização Internacional do Trabalho) divulgou um estudo sobre o crescimento da desigualdade social nos países desenvolvidos, como consequência da crise financeira.A organização diz que o número de pobres cresceu entre 2010 e 2011 em 14 das 26 economias desenvolvidas, incluindo EUA, França, Espanha e Dinamarca. Nos mesmos países, houve forte aumento do desemprego de longa duração e a deterioração das condições de trabalho.

Atualmente, o número de desempregados no mundo supera os 200 milhões.Em contrapartida, entre os países do G20, o lucro das empresas aumentou 3,4% entre 2007 e 2012, enquanto os salários subiram apenas 2,2%.Segundo informações da imprensa europeia, na Alemanha e em Hong Kong, os salários dos presidentes das grandes empresas chegaram a aumentar 25% de 2007 a 2011, chegando a ser de 150 e 190 vezes maiores que o salário médio dos trabalhadores do país. Nos Estados Unidos, essa proporção é de 508 vezes.

América Latina

Ao contrário das grandes potências, a situação econômica e social da América Latina melhorou. Entre 2010 e 2011, 57,1% da população dos países da região estava empregada, um ponto percentual a mais que em 2007, último levantamento antes da crise financeira internacional.Em alguns países, como Colômbia e Chile, o aumento superou quatro pontos percentuais.

Com o aumento do trabalho assalariado, cresceu também a classe média. Na comparação entre 1999 e 2010, a população dentro do grupo social cresceu 15,6% no Brasil e 14,6% no Equador.No entanto, a OIT destaca que a região ainda enfrenta como desafios a desigualdade social, maior que a média internacional, e o emprego informal. A média da região é de 50%, sendo que em países mais pobres, como Bolívia, Peru e Honduras, supera os 70%.

Em todo o mundo, a organização afirma que há mais de 200 milhões de desempregados. A expectativa é que, ao final de 2015, esse número chegue a 208 milhões.

Hacia un mundo desamericanizado: La mirada estratégica

Raúl Zibechi

Periodista uruguayo, escribe en Brecha y La Jornada y es colaborador de ALAI.

URL de este artículo: http://alainet.org/active/68319

ALAI AMLATINA, 21/10/2013.- El 15 de febrero de 2006 se publicaba el segundo número del Boletín Global Europeo de Anticipación (GEAB, por sus siglas en inglés), una nueva herramienta para el debate político estratégico con una mirada diferente a la que venían exponiendo los hegemónicos think tanks británicos y estadounidenses, promovido por el Laboratorio Europeo de Anticipación Política (LEAP), localizado tanto geográfica como geopolíticamente en Europa central.

En esa fecha, casi siete años atrás, el boletín titulaba su análisis: “El fin de Occidente como lo conocemos desde 1945”, y anunciaba “una crisis económica y financiera de una dimensión comparable a la de 1929”. Destacaba siete aspectos de la crisis que se estaba gestando: la pérdida de confianza en el dólar, la explosión de los desequilibrios financieros estadounidenses, crisis del petróleo, pérdida de liderazgo global de Estados Unidos, desconfianza del mundo árabe-musulmán, ineficiencia de la gobernanza mundial y creciente incertidumbre en la Unión Europea.

A la vista de lo ocurrido en los últimos siete años, pueden sacarse dos conclusiones iniciales: no estamos frente a una extraordinaria capacidad de predicción sino ante la utilización rigurosa de herramientas analíticas, entre las que destaca la capacidad de mirar en el largo plazo las grandes tendencias, aquellas que no se visibilizan si nos conformamos con pocos datos y del corto plazo. La segunda, es que en momentos de confusión como los actuales, podemos fiarnos de ese tipo de análisis que, aún sin creerlos infalibles, pueden orientar en momentos de incertidumbre.

Euforia en el caos

En febrero de 2006 el GEAB comenzaba a manejar el concepto de “crisis sistémica global”, quizá la más consistente de las herramientas de su arsenal teórico. Más adelante, en febrero de 2009, hablarán de la “desarticulación geopolítica mundial”, para referirse a la completa modificación de la arquitectura política construida por los países triunfantes en la Segunda Guerra Mundial, que tuvo sus manifestaciones en los acuerdos de Bretton Woods (por los que se crearon el Banco Mundial y el Fondo Monetario Internacional), y en la creación de las Naciones Unidas, entre otros.

Cuando el GEAB anunció la crisis con epicentro en Estados Unidos, la Reserva Federal (FED) se aprestaba a dejar de publicar las cifras del M3, que hacen referencia a la masa monetaria que permite medir la liquidez o el dinero circulante. Para los analistas fue un momento de inflexión: en nueve años la masa monetaria se había duplicado. Además la FED dejaba de publicar los datos respecto a depósitos a largo plazo, acuerdos de recompra y datos de los depósitos en dólares en los bancos fuera de los Estados Unidos. Según analistas europeos esa decisión “podría convertir las inversiones al otro lado del Atlántico en un ejercicio de fe ciega en las declaraciones que haga la FED, más que en un ejercicio de toma de decisiones basada en datos económicos concretos” (Mario Mueller en oroyfinanzas.com 14 de noviembre de 2005).

Un pequeño hecho como éste, era capaz de revelar la profunda debilidad del dólar y de la economía estadounidense. Una situación que era, apenas, “indicador y factor central de la crisis sistémica global”. Por ésta entienden un cambio del sistema que, en rigor, comenzó en 1989 con la caída del muro de Berlín y el fin del sistema bipolar Estados Unidos-Unión Soviética. El haber comprendido que se transita una crisis sistémica, les permitió, “en un momento en que todos los indicadores económicos públicos estaban eufóricos”, anticipar la crisis en base al “análisis transdisciplinario” de un equipo de investigadores.

Caos en el caos

En estos siete años se sucedieron un conjunto de hechos que terminaron de debilitar la posición de Estados Unidos en el mundo. Quizá el hecho mayor sea la crisis de 2008 (anticipada por un puñado de analistas, entre ellos el GEAB), que determina varias transiciones globales. Sólo recordar algunas de las más trascendentes: en 2010, por primera vez desde que existen mediciones, los países emergentes superan a los desarrollados como receptores de inversión extrajera directa según el informe anual de UNCTAD. No fue un año excepcional, ya que la tendencia s confirmó en los tres años siguientes, sino un viraje de hondas repercusiones en el orden global.

En 2010 China destronó a Estados Unidos como la mayor potencia manufacturera, ya que su producción industrial representó el 19,8 por ciento de la mundial, mientras la de su competidor fue del 19,4 por ciento (France Presse, 14 de marzo de 2011). Los principales indicadores de la industria muestran un viraje profundo: China produce más de 20 millones de vehículos por año, frente a la mitad de Estados Unidos que siempre había llevado la delantera (en 2000, Estados Unidos fabricaba 10 millones de vehículos frente a dos millones de China).

En 2011 China se convirtió en la segunda potencia científica del mundo sólo detrás de Estados Unidos, cuya posición se erosiona, superando a todos los países de Europa, mientras países como Irán y Turquía desarrollan su sector científico a ritmos tan vertiginosos como los chinos (El País, 29 de marzo de 2011).

A mediados de 2011 la agencia S&P degradó la calificación de Estados Unidos, lo que debe considerarse como un punto de inflexión que confirmó que “lo imposible estaba plasmándose” (GEAB, 17 de diciembre de 2011). En 2013 llegó la quiebra de la ciudad de Detroit, anunciando que otros municipios seguirían sus pasos.

Más recientemente, el deterioro de la capacidad de liderazgo de Washington comenzó a ser reconocida por una asombrosa variedad de medios, que hasta tiempo atrás ignoraban el asunto. La intervención de Rusia en la crisis de Siria, forzando a Occidente a aplazar indefinidamente la intervención militar, fue anotada como un síntoma mayor de la decadencia estadounidense. A principios de octubre los analistas bromearon al comprobar cómo el “pivote Asia Pacifico” definido con toda pompa por la Casa Blanca, como la clave de su reposicionamiento estratégico para contener a China, fracasaba estrepitosamente.

La reunión del Foro de Cooperación Asia Pacífico (APEC) en Bali, fue la apoteosis para China cuando debería haber sido la puesta en escena del pivote por parte de Barack Obama. La situación interna le impidió viajar. La falta de consenso entre demócratas y republicanos, ha consumido todas las energías de la Casa Blanca. Los presidentes Xi Jingpin (China) y Vladimir Putin (Rusia) fueron las estrellas del encuentro de la APEC en Bali, donde el chino recordó sus deberes a la Casa Blanca, en el sentido de que no puede permitir un default.

Según Pepe Escobar en Asia Times, “China fue la estrella del show de APEC”, una alianza de 21 países que representa la mitad de la producción y el comercio mundiales (Asia Times, 8 de octubre de 2013). China es el mayor socio comercial de la región, cuestión que contrasta con el Acuerdo Transpacífico impulsado por Obama que, según Escobar, es “un gran chanchullo corporativo que reducirá los aranceles para beneficio únicamente de las multinacionales estadounidenses”.

Recuerda que APEC fue inicialmente un foro afín a Estados Unidos, cuando en la cumbre de Indonesia, en 1994, “un incontestable Bill Clinton parecía dictar el futuro de Asia Pacífico”. En contraste, “Obama ha estado demasiado ocupado girando hacia su persona en lugar de girar hacia Asia”. Por eso, cuando se realice la próxima cumbre de APEC, en 2014 en Pekín, para entonces Obama puede haber encontrado tiempo para girar hacia Asia, pero “para entonces será demasiado poco, demasiado tarde”.

El tobogán del dólar

El muy circunspecto Financial Times, portavoz del capital financiero, publicó un artículo titulado “Sistema basado en el dólar es inherentemente inestable” (Financial Times, 2 de octubre de 2013). El artículo firmado por Ousméne Mandeng, actual director del grupo de gestión de inversiones Pramerica, ex director gerente del banco UBS y ex jefe de división en el FMI, sostiene que el sistema monetario internacional no funciona correctamente y que el culpable es el dólar.

El problema, en su opinión, es que Reserva Federal “no es probable que subordine sus objetivos nacionales a las necesidades de la economía internacional” y que siendo el dólar una moneda nacional dominante en el mundo, debería existir una convergencia entre el emisor y el resto del mundo, “lo cual evidentemente no es el caso”. La desestabilizadora guerra de divisas en curso no encuentra organismos internacionales (FMI, G-20) capaces de apaciguarla, mientras “los políticos carecen de coraje para reformar las bases del sistema y se inclinan por jugar en los márgenes”.

Ante este panorama, Mandeng defiende la necesidad de “reducir la dependencia del dólar” para que la economía mundial funcione mejor, y de ese modo se puedan evitar “crisis cambiarias recurrentes y alta volatilidad de precios de los activos”. En suma, dice que “la economía internacional necesita más monedas” y que la diversificación ayudaría a la economía del mundo a sostenerse sobre una base más amplia y “protegerse contra las vicisitudes de la política nacional de Estados Unidos”. Una mirada sugerente, sobre todo porque proviene del núcleo del sistema financiero.

Es justamente lo que vienen haciendo cada vez más países en el mundo. Días atrás trascendió que India está trabajando en “la posibilidad de pagar a Irán por los suministros de petróleo con divisas como el rublo, el yuan o el yen para eludir las sanciones impuestas por Estados Unidos y la Unión Europea a la República Islámica de Irán, de realizar cualquier transacción por el crudo iraní en dólares y euros” (Russia Today, 5 de octubre de 2013).

Mucho más importante es el acuerdo alcanzado por el Banco Central Europeo y el Banco Central de China para intercambiar yuanes y euros, o sea realizar su comercio sin acudir al dólar (CNN Money, 10 de octubre de 2013). La Unión Europea es el mayor mercado de China y acuerdos de este tipo (ya firmó uno similar en junio con el Banco de Inglaterra) debilitan al dólar y aumentan el poder del yuan que ya es la novena moneda más transada en el mundo y camina hacia su creciente internacionalización.

La sustitución del dólar por otras divisas como monedas de reserva, ya no es un tabú y se debate abiertamente en los foros mundiales. No es, en absoluto, un debate ideológico, sino acerca de la creciente desconfianza en la capacidad de Estados Unidos para pagar su enorme deuda de casi 17.000 billones de dólares, mayor que su PIB anual. Lo que está en debate es “la capacidad de Estados Unidos y del Reino Unido para financiar sus déficits públicos, ya descontrolados” (GEAB, 18 de junio de 2009).

Al no haberse reformado el sistema financiero, causante de la crisis de 2008, las cosas no han hecho sino empeorar. La mirada estratégica es nítida:

“En 40 años de desequilibrios comerciales estadounidenses y de variaciones bruscas de sus cotizaciones, el dólar como pilar del sistema monetario internacional fue la correa de transmisión de todos los resfriados de Estados Unidos hacia el resto del mundo, y este pilar que ahora se desestabiliza es el núcleo del problema mundial, porque hoy Estados Unidos ya no sufre un resfriado sino de una peste bubónica” (GEAB, 16 de junio de 2013).

En efecto, una economía deficitaria acostumbrada a que el resto del mundo la financiara, pero que a su a vez era garantía de estabilidad, un papel que ya no puede seguir cumpliendo por el deterioro de su posición en el mundo.

Cuando las cosas se ponen de ese modo, sólo queda patear la pelota hacia adelante. Eso fue lo que se sucedió con el ataque al euro, decidido por un grupo de banqueros estadounidenses en febrero de 2010 (The Wall Street Journal, 26 de febrero de 2010). La segunda medida para aplazar la crisis fue la “flexibilización cuantitativa” (Quantitave Easing) decida por la FED, por la cual se inyectan 45 mil millones de dólares mensuales a través de la compra de obligaciones públicas. El problema es que cualquier anuncio de que se retirarán esos estímulos tiene efectos nocivos para “los mercados” que se han vuelto dependientes de los estímulos.

Deuda impagable y crisis política

En diciembre de 2001 el GEAB presentó sus anticipaciones referidas al futuro de la superpotencia. El título del boletín lo dice todo: “2012-2016: Estados Unidos insolvente e ingobernable”. La conclusión es que lo alguna fue el “buque insignia” del mundo parece haberse convertido en un “barco a la deriva”. Uno de los núcleos del análisis efectuado hace ya dos años, consiste en lo que denominan “la parálisis institucional estadounidense y la desarticulación del bipartidismo tradicional”. Como se verá, el análisis parece calcado del libreto que demócratas y republicanos están escenificando estas semanas que gira sobre un telón de fondo de recesión y depresión económicas.

El análisis sostiene que las principales instituciones del país, la Presidencia, el Congreso y la FED, “se revelan impotentes para decidir o poner en ejecución políticas significativas”. Este auténtico “bloqueo institucional” está mostrando la desarticulación del bipartidismo republicano-demócrata por la gravedad de la crisis, que no admite paños tibios y, sobre todo, porque en la última década dejó de haber “permeabilidad entre las visiones políticas de ambos partidos”. En efecto, la aparición del Tea Party entre las filas republicanas y de Occupy Wall Street (OWS) en los linderos del Partido Demócrata, supone una fisura entre ambas colectividades en base a intereses irreconciliables.

“El presidente no puede hacer gran cosa cuando el Congreso no tiene mayoría estable al estar profundamente dividido en las grandes orientaciones del país”, que se orienta hacia una división en cuatro fuerzas sociales, apunta el GEAB. Lo posible son apenas acuerdos de último minuto, pero ninguna solución de fondo ante la incapacidad de programar nuevos equilibrios presupuestarios. Detrás del Tea Party y de OWS hay dos propuestas incompatibles: sacrificar la reforma de la salud y otros gastos sociales del gobierno de Obama o sacrificar el gasto militar.

Entre las elecciones de 2014 y las presidenciales de 2016, estiman que podrá situarse el momento más crítico para el país. Los intereses de los poderosos, alineados por el complejo militar-industrial, pueden jugar la carta de un “salvador” para salir del caos actual. El general David Petraeus puede ser un buen candidato. Todo indica que lo peor está por venir: aún cuando negociaciones de última hora consigan (consiguieron..) llegar a un acuerdo para elevar transitoriamente el techo de la deuda, el daño a la credibilidad del país está hecho.

Mucho más allá de la pelea entre republicanos y demócratas, el problema de fondo el otro: “El país no afronta un crisis ´normal´, incluso ´grave´ como la de 1929, sino una crisis histórica del tipo de las que ocurren sólo una vez cada cuatro o cinco siglos” (GEAB, 17 de diciembre de 2011). Tal vez fue esa convicción la que lleva a las autoridades chinas a considerar que “tal vez sea el momento para que un mundo atónito comience a considerar la construcción de un mundo desamericanizado”(Xinghua, 13 de octubre de 2013).